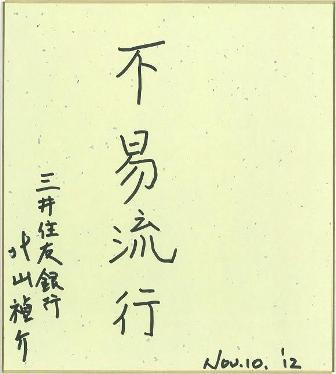

戦略経営の実践(経営者リレー講義)第7回

2012年11月10日(土)

株式会社三井住友銀行の経営戦略

以下は、当日の講義風景と講師の記念色紙、受講した院生のレポートです。

(株)三井住友銀行取締役会長北山禎介氏のご講義を拝聴して

2012 _ カリキュラム _ ビジネススクール(大学院経営管理研究科) _ 立命館大学_files/curriculum-management-121110-03.jpg) 間接金融を担う我国金融機関の大半は、預貸率の低下と預貸金利鞘の縮小という問題を抱えている。国内景気の低迷が続き企業がバランスシートの圧縮を進めてきたことに加え、大企業において間接金融から直接金融への移行が進んだことや、新たな成長戦略を描けなかったことで新規産業を育てられなかったこと等が貸出金の低迷が続いている要因である。

間接金融を担う我国金融機関の大半は、預貸率の低下と預貸金利鞘の縮小という問題を抱えている。国内景気の低迷が続き企業がバランスシートの圧縮を進めてきたことに加え、大企業において間接金融から直接金融への移行が進んだことや、新たな成長戦略を描けなかったことで新規産業を育てられなかったこと等が貸出金の低迷が続いている要因である。

一方、預金については、貯蓄率の低下が進んでいるとはいえ国民の金融資産は大幅に減少することなく推移している。近年は郵便貯金からの資金流出の受け皿として民間金融機関では順調に預金量が増加した。この貸出金の低迷と預金の順調な伸長によって、結果的に国内金融機関では預貸率の低下が続いている。

預貸率の低下はその反面として預証率の上昇を招くこととなるが、貸出金に比して有価証券利回りは相対的に低水準であることから、少しでも高い有価証券利回りを確保するためには、期間の長い債券を増やすか積極的にリスクの高い有価証券に投資するかのいずれかが必要となる。

顧客の預金を運用原資としたバンキング勘定による投融資を行う金融機関が高い信用・市場リスクをとることには限界がある。リスクを抑制しつつ利回りの高い証券投資を行うためには、リスクフリーの日本国債を中心とした有価証券ポートフォリオを構成せざるを得ない。しかしながら、長期の日本国債を大量保有することは信用・市場リスクを抑制できる一方で、大きな金利リスクを抱えることになる。

国内金融機関は、長年の護送船団方式による保護政策の影響により現在もオーバーバンキングの状況が続いており、コモディティ化の進む貸出は過当競争によって低金利競争にさらされている。北山会長の講義をお聞きし、中小地域金融機関においては貸出金増加によって金融機関全体のトップラインを増加させることを追求するよりも、早期に金融機関同士の合併を進めることによってコストシナジーを追求し、ボトムラインを上げる方向性の検討が必要ではないかと感じた。(O.M)

2012 _ カリキュラム _ ビジネススクール(大学院経営管理研究科) _ 立命館大学_files/curriculum-management-121110-04.jpg)